頭金ない人でも住宅ローンが通れば家を購入したほうが良いと住宅営業マンに説明されたことがある方は、単に住宅営業マンがノルマ達成のために家を売りたいからだと思われたかもしれません。

現にこれから住宅を購入する親世代は、住宅購入時の頭金は物件価格の2割は必要だといわれていた時代です。

これから住宅を購入しようと計画している人の中にも、頭金を2割貯めてから購入したいと思う人がいると思います。

頭金がない人は、賃貸住宅に住みながら頭金を貯めようとします。

しかし、頭金なしでも早く購入したほうが良いという、住宅営業マンは嘘をいっているのでしょうか?

おそらく嘘は言っていないでしょう。頭金なしでも住宅を購入したほうが良いパターンとは本当に存在するからです。

今回は、賃貸住宅に住みながら頭金を貯める場合と、頭金を貯める前に住宅を購入する場合の2パターンを比較してお伝えしたいと思います。

Contents

頭金2割必要という時代はバブル時の遺産!今は頭金なしでも住宅を購入する時代

頭金無しで購入するのは無謀なのか?という問いについて・・

結論から言うと、頭金なしの住宅ローン借り入れは無謀ではありません。

「勤続先の属性、年収」次第は住宅ローンを組むことは十分可能です。

住宅ローン審査をチェックするポイントは3つです。

☑あなたの年収・勤続先・勤続年数・資金状況

☑物件の担保評価

☑住宅ローン審査を紹介してくれた不動産屋

です。

→不動産屋の力で住宅ローンが甘くなる?業界人でも知らない審査基準3Cとは

3つのポイントを挙げましたが、住宅ローン審査で最も重要なのはあなたの資金内容です。

特に諸経費さえ払えば、自己資金をいくら持っているよりも、「年収・勤続年数・勤続先」のほうがはるかに重要です。

なぜなら住宅ローン審査の原則は、借入額金額に対して、あなたの年収の規定内のローン返済比率に達しているかの審査だからです。

上記の計算により、3,000万円の物件価格に頭金2割を入れなくても、年収さえあれば借り入れすることができます。

よって頭金なしでも住宅ローン審査は無謀か?の回答についてはNO!になります。

注意

購入する物件の評価額が、借入金額よりも低かった場合、いくら年収が高くても借入額は物件の評価額までしか借り入れすることができません。

仮に3,000万円の借り入れ対して、物件の担保評価が2,400万円だった場合、頭金2割の600万円をプラスして購入することになります。

頭金とは物件価格に充当するお金のこと!諸経費を持っていない人は、今すぐ物件を買うべきではない。

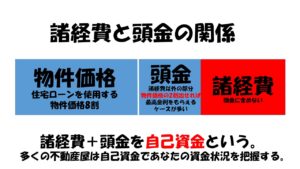

住宅を購入する為には、物件価格以外にも諸費用が発生します。

諸経費は物件価格の約8%~10%ほどかかり、物件価格とは別に自己資金で支払わなければなりません。

自己資金は、頭金と諸経費に分けることができ、頭金とは物件価格に充当する部分になります。

諸経費は物件価格以外のお金のことを指します。

住宅ローンの基本的な借り入れルールは、物件価までの貸し出ししか行っておりません。

物件価格以上にお金を借り入れしようとすると銀行のリスクが上がります。

よって審査が厳しくなる上に、返済金利が高くなる為、資金計画が厳しくなってきます。

銀行にとって諸経費を持っていないお客様への貸し出しは、積極的には行いません。

3,000万円の35年借り入れ時に金利がたった0.1%変わるだけで、総支払額が約56万円も変わってきます。0.2%変われば112万もです。

頭金の額が物件価格の2割と言われている理由は実はローン審査にあり。

頭金2割が必要だといわれる理由ですが、一般的に頭金2割を払って住宅ローンの月々の返済の負担を抑える為だといわれております。

これも一理はあります。

借入金額が少なければ少ないほど月々の返済額は減るので・・・

しかし頭金2割が必要だといわれているのは返済額が理由ではありません。

諸経費とは別に頭金2割を用意すると、住宅ローン借入時の最大の優遇金利等が受けられるからです。

例えばフラット35で再王手のARUHIさんでは、フラット35という商品以外に頭金を持ってる方しか使えない「スーパーフラット35」というものが存在します。

従来のARUHI フラット35よりさらに低金利(※)でご利用いただける住宅ローンです。

- ARUHI フラット35(借入期間:21年~35年)と比較した場合

- 借り入れの場合、住宅建設費(土地取得費を含む)または住宅購入価額の1割~2割を手持金とする

現在では頭金が1割以上持っている方でも使用できるようになりましたが、当初スーパーフラットが出た際は、頭金2割以上必要でした。

尚、都市銀行や信金さんでは、頭金2割以上持っている人向けの商品はARUHIのように「スーパーフラット」はないものの、頭金2割以上持っている人と、頭金1割の方では、金利が特別金利として、0.05%~0.1%の金利優遇の違いが生じる場合があります。

→なぜARUHIがオススメ?フラット35の審査が都市銀行より甘い理由5選を解説

住宅購入に頭金2割は必要ない!?それよりも頭金は今後の貯金に回すべき2つ理由。

自己資金を使いすぎて、引っ越しの際に新築貧乏になる人がおります。

それは住宅購入時に必要以上に現金を使ってしまっているからです。

結論から言うと、年収さえ住宅ローンの規定に達していれば、諸経費分だけ現金を出せばOKです。頭金は必要ありません。

これには2つの理由はあります。

住宅ローン控除を最大限に生かすのであれば、借入額は多い方が良い!

住宅ローン控除とは、ローン借入時から10年間の毎年2月15日~3月15日の間に、最大4,000万円までのローン残高の1%に該当する(所得税+住民全)が還付される税優遇措置です。

仮に3,000万円の物件をフルローンで借り入れするのと、頭金2割出して、2,400万円借りるのでは、還付金が約6万円も変わってきます。

これが10年続くとその差なんと約60万円です!

実際には借入額が多いほど金利負担が増えますので、実際には60万円も得することはありません。それでも約24万円は得する計算になります。

3,000万円と2,400万円の借り入れしたときの金利負担及び住宅ローン控除の比較

前提条件:借入金利を年0.6%とし、借り入れ年数を35年間とする。尚、1回目支払時の利息額から10年分の差額から算出するものとする。

※借入額3,000万×0.6%÷12=月15,000円の利息

※借入額2,400万×0.6%÷12=月12,000円の利息

差額 月3,000円の利息

10年間の利息の差額にすると3,000×120(10年)=36万円

結果:住宅ローン控除の差が60万円の為、36万円を引いても、3,000万円借りていた方が約24万円得する。

頭金を持っている人は、無理に借入額を減らすより、下記の記事の戦略をとった方がかなりお得になります。

→繰り上げ返済と頭金多めはどっちが得?住宅ローンの総額を安くする方法

住宅ローンは大金を低金利で借りられる権利!返済期間が長期戦の為、手元の現金が減らさないことが基本

日本人にありがちな、住宅ローンの借金は悪と思う方が多いです。

でもこれは非常にもったいない事で、住宅ローンは何千万の大金を1%未満の低金利で借りられるすごい商品ってことに気が付いていない人が多すぎる・・・

もしこれが投資用ローンだったら、最低でも2.5%以上の金利が必要です。

それに比べて住宅ローンは1%以下なので、手持ちの現金を減らすぐらいであれば、物件価格分のフルローンで借り入れしたほうがいいんです。

現金を減らしてしまってはいけない理由として、手元の現金がない故のキャッシュフローの崩壊があるからです。

仮に頭金を物件価格に2割使用した方が、手持ちのお金が全くない状態だったとします。

もし、この状態で収入源になる人が、病気で入院したり、仕事を退職してしまった場合はどうなるでしょうか?

最初の1カ月ぐらいはなんとかできるかもしれません。

しかし2カ月目、3カ月目になるにつれと、貯金が底をつき、住宅ローンの返済ができなくなってしまったら、折角頭金2割も入れた不動産を売却することになってしまいます。(任意売却)

住宅ローンの支払いは35年間も続きます。つまり長期戦なのです。

収入源の人がいつ病気になるかなんて、あなたは想像できますか?

貯金が全くないといっても、住宅ローンの支払いは待ってくれません。3カ月払わなかっただけで任売決定です。

これがキャッシュフローの崩壊です。

もしここで頭金2割のお金があったら、何とかなったかもしれません。

だからこそ住宅購入で現金を使いすぎるのはNGなんです。

病気で住宅ローンが払えない!家を購入後の健康リスクと6つの対策法

賃貸に住みながら頭金を貯めるべきが必ずしも正解ではない!?今すぐ購入と、5年後に購入を比較して結果

3,000万円の物件を今すぐ購入するパターンと5年後頭金を2割(600万円)貯めて購入する場合で比較してみます。

| 項目 | 今すぐ購入する場合 | 5年後に購入する場合 頭金2割 |

|---|---|---|

| 借入金額 | 3,000万円 | 2,400万円 |

| 自己資金 | 諸経費のみ | 諸経費+頭金2割 |

| 月々の支払額 35年金利0.6%の場合 | 79,208円 | 63,366円 |

| 総支払額 | 33,267,640 | 26,614,112円 |

頭金を2割を払うことで、住宅ローンの総支払額が、600万にプラスして約65万円の利息分を得する計算になります。

この表では5年間賃貸住宅に住みながら、頭金を2割貯めて購入すると、約65万円得する計算になります。

しかし!

この計算には頭金を貯めるために5年間住んでいた住宅の「家賃」が加算されておりません。

実際には頭金600万円を算出したことで得した65万円を、5年間分の家賃で割ることで、月々の家賃を算出し、月々の家賃より安い場所に住んでいれば、頭金を貯めて購入したほうが得するということになります。

得した分65万円を5年間(60カ月)は65÷60=1.08333・・・

つまり月々の家賃が10,833円より安い場所に住んでいれば、賃貸に住んで5年間で頭金2割を貯めたほうが得になります。

家賃1万円で住めるところ・・・・どこにもないだろ(笑)

そうです。多くの方は、最低でも家賃5万円以上の場所に住んでいるはずです。

頭金を貯めるために5万円の賃貸に60カ月(5年間)住んでいれば、家賃で300万円も取られている計算になります。

300万円ー65万円=235万円 頭金2割を準備しないですぐに購入したほうが235万円も得する結果になりました。

おわかりですね。家賃がたったの5万円でもこれだけ損しているのです。

もし家賃が10万円だったら470万円も損することになります!!

結論!

諸経費分の自己資金と、借り入れ希望額に対しての年収さえあれば、

即購入したほうが得!

になります。

5年間で3,000万円の頭金2割を貯めるためには月10万円も貯金しなければなりません。

(600÷60カ月)当然家賃も払いながらです。

さらに住宅を購入する以外にも、子供の教育資金も貯めて行く必要もあるのに、本当に月10万円も貯金ができるのでしょうか?

それであれば、早い段階で戸建てを購入し、今まで払っていた家賃分を、住宅ローンに組み替えることで、毎月頭金の為に貯めていた10万円を教育資金に回すことだってできます。

繰り上げ返済はいくらからできる?住宅ローンの総額が安くなるコツ3選

まとめ

頭金を物件価格2割を貯めて購入できる方は、今の時代ではほんの一握りです。

頭金2割もって購入することができるのは本当に素晴らしいことですが、住宅ローンは35年間も返済期間があります。

住宅購入時の頭金は万が一の時の為にとって置いた方が良いでしょう。

また頭金貯めてから購入をしようとしている人は、家賃を払えば払う分だけ損することを理解しながら、住宅購入の準備をしてもらえれば幸いです。

諸経費さえ持っていれば、即購入したほうが得になるパターンがほとんどですが、焦って希望とは違う物件を購入してしまったら本末転倒なので、物件選びは慎重に行いましょう。

注文住宅の失敗者がなぜ後を絶えない?失敗者と成功者の家探しの行動の差とは

すべてのハウスメーカーの広告・住宅展示場で良いことばかり謳っているの、こんなはずじゃ無かった!と失敗者が後を絶ちません。

注文住宅を建てる人の全てが家造りで成功したいはず。

注文住宅で成功するためには、住宅展示場に行く前のあるたった1つの行動が重要になってきます。